Por Álvaro Drake, director del Máster en Bolsa y Mercados Financieros; Javier Niederleytner, profesor del Master en Bolsa y Mercados Financieros.

El camino de la Renta Variable

Sin duda ha sido un año singular en el mercado de valores, pero en el que no nos queda más remedio que diseccionarlo, porque como se dice en botica, ha habido de todo. Febrero/marzo de 2020 fueron unos meses desastrosos en todos los mercados de Renta Variable, pues los inversores consideraron que la pandemia sería mucho más importante de lo que en principio se pensaba que podría ser. Se produjeron desplomes en todos los mercados, citando, por ejemplo, que el índice Dow Jones cayó en apena unos días de 29.000 a 19.000 puntos, o el Ibex 35 de 10.000 puntos a 6.100.

La historia nos ha enseñado que, en momentos de pánico, los inversores venden todo tipo de acciones, sin entrar en ninguna disquisición, muchas de esas órdenes eran generadas por mecanismos automáticos, ante la rotura de cualquier tipo de resistencia.

Los mínimos se alcanzaron el 20 de marzo, gran punto de inflexión donde el mercado reaccionó principalmente por toda la batería de estímulos fiscales y monetarios que las autoridades no tardaron en anunciar. Pero frente a la caída generalizada y en bloque de todas las bolsas y de todos los valores, la recuperación no se iba a producir de esa manera.

Los inversores empezaron a analizar cuales iban a ser los ganadores y perdedores de esta pandemia que sin duda tenía todos los visos de quedarse un largo periodo entre nosotros, como así está siendo por desgracia.

Y empezó a desmarcarse como claro ganador el sector tecnológico, y todo lo relacionado con el comercio on-line. A finales de mayo, es decir, en tan solo dos meses el índice Nasdaq había recuperado toda la caída desde los niveles previos de marzo, y abundando más, a niveles de hoy significamos que dicho índice ha doblado su valor desde los mínimos que alcanzó ese 20 de marzo. Mientras tanto, las cotizaciones de los valores ligados al turismo y los viajes, como Hoteles. Aerolíneas, empresas de cruceros, etc, siguen en precios muy alejados de sus niveles previos.

Sin duda las lecciones que nos deja esta crisis provocada por la COVID es que siempre hay ganadores y perdedores ante una determinada situación económica, el ejemplo más claro es el que no ha dejado la empresa especializada en videoconferencias Zoom, ante el auge que enseguida se vislumbró que tendría el teletrabajo.

También nos deja la visión de que la economía en general se ha deteriorado bastante, por lo que las políticas monetarias por parte de los bancos centrales seguirán siendo expansivas, o lo que es lo mismo, que los tipos de interés seguirán próximos a “0”. Ante esta tesitura, y las expectativas favorables de que las vacunas más pronto que tarde terminen con esta crisis, mi opinión es que los inversores seguirán apostando por la Renta Variable durante este 2021.

La Renta Fija, tras un año de pandemia

Hace poco menos de un año, al publicar el IEB su informe de previsión anual, para tratar de anticipar los efectos de la previsible crisis que la pandemia ponía frente a nosotros, decíamos al hablar de las perspectivas sobre la renta fija que: “Las recetas para este tipo de enfermedad económica, aunque novedosa, se conocen: masivo apoyo con gasto público y garantía de liquidez (…). Cuándo, cómo y cuánto; es la clave para aplicar la receta. Y de nuevo un criterio que suele dar buen resultado: cuanto antes, con decisión y “lo que haga falta”.

Un año después vemos que la realidad ha dado la razón a esa previsión, que, por otra parte, tampoco era muy audaz. La UE ha lanzado un ambicioso plan de ayudas, con la importante novedad del soporte solidario de la Unión a la consecución de esos recursos emitiendo deuda y la existencia de ayudas a fondo perdido; mientras el Presupuesto Federal de los Estados Unidos ha triplicado su volumen de déficit, con históricos planes de gasto no vistos desde el final de la Segunda Guerra Mundial.

¿Qué hemos visto y qué podemos esperar para los próximos meses?

Consecuentes con los planes de ayudas vía gasto público, los niveles de Déficit público y las ratios de deuda pública emitida sobre PIB se han disparado.

Sin embargo, lo que no se ha visto en este año, y eso ha sido debido a las igualmente decididas actuaciones de los Bancos Centrales garantizando la ultra liquidez y extendiendo los planes de compra de bonos, ha sido el esperable repunte de las primas de riesgo de los países más golpeados por la crisis o en el mercado de corporates, que estaba en niveles record de emisión a principios de la pandemia.

Las primas de riesgo de la Deuda Pública de Italia y España frente al bund alemán están en niveles mínimos (60 p.b. la prima española y 280 p.b. la italiana; lejos del record de abril de 2020, en 154 y 279 p.b. respectivamente) y las primas de los corporates por debajo del investment grade han caído a mínimos históricos.

Cabe preguntarse, por una parte: ¿hasta cuándo podrán seguir “dopando” el mercado de deuda pública los programas de compras del BCE y la FED?

Nuestra opinión, a la luz de lo ocurrido desde el principio de los programas de compras, hace casi diez años, es que se mantendrán los niveles de tipos bajos, con la parte corta de la curva soberana en negativos en Europa y USA. Los balances de los bancos centrales no son infinitos y eso se nota en el reciente repunte de rentabilidades de los treasuries que ha alarmado a Wall Street; sin embargo, las compras de bonos seguirán sin duda en el próximo año, aunque puedan moderar los importes, y eso seguirá soportando los precios de la deuda soberana.

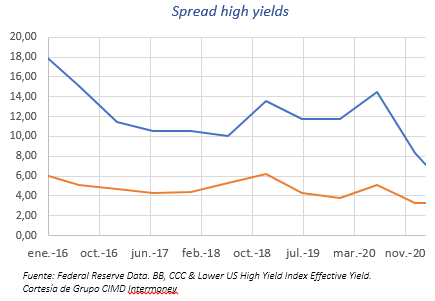

Consideración aparte nos merece, por otra parte, el mercado de corporates, para el que el soporte de los Bancos Centrales también es clave, pero donde sorprendentemente el número de defaults esperables, a la luz de la profundidad de la crisis, o no se ha producido o no parece que nadie los tenga en cuenta ni los tema, viendo como cotiza el índice del spread del crédito high yield (CCC y BB), en mínimos históricos, y para el que el desate de la pandemia apenas significó un breve repunte de unos pocos meses.

Ante esta situación poco racional, no descartamos que una posible moderación en los ritmos de compras de los bancos centrales, los repuntes de los bonos soberanos y la plasmación en mayores defaults de los efectos de la crisis, haga repuntar las primas de riesgo golpeando el mercado de corporates.

Estás en Inicio » Actualidad » Blog » Qué lecciones bursátiles nos ha dejado la crisis del COVID-19