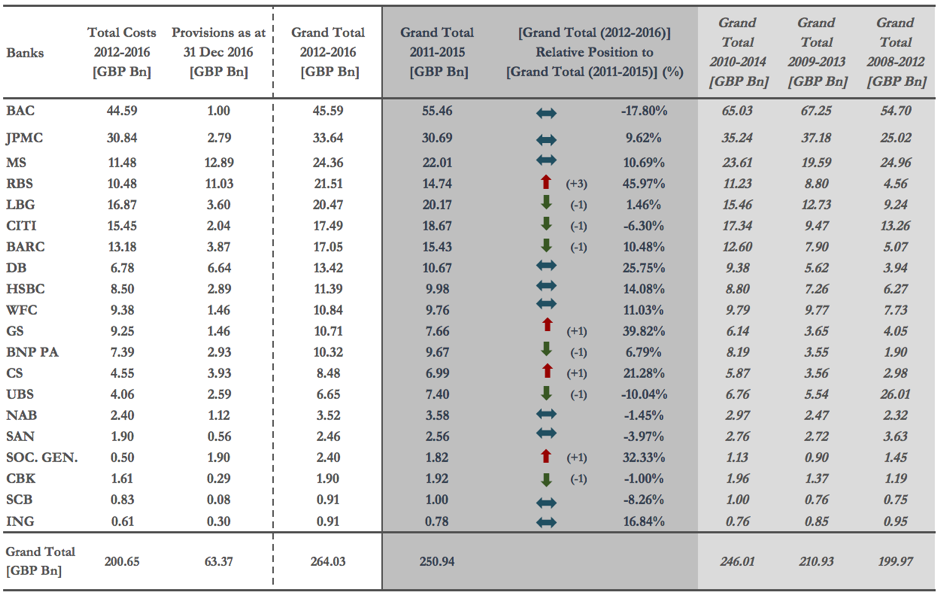

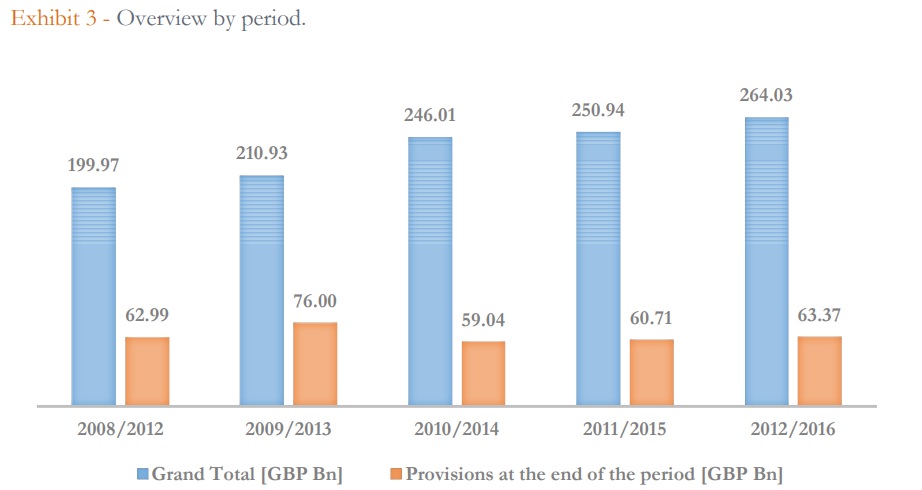

En agosto se cumplieron 10 años desde el inicio de la crisis financiera. 10 años en los que el sector bancario ha aprendido por las malas el alto precio a pagar por la falta de integridad. Según el informe Conduct Cost Project Report 2017, las 20 mayores entidades del planeta han afrontado en el último lustro costes de conducta (riesgo de que los empleados actúen sin profesionalidad, sin ética o ilegalmente) y provisiones derivadas por un valor cercano a los 264.000 millones de libras (293.000 millones de euros). Para hacerse una idea de la magnitud de esta cifra (un 32% superior al periodo 2008-2012) basta con mirar al Ibex 35: este importe es mayor que la capitalización bursátil conjunta de Inditex, Banco Santander, BBVA y Telefónica, los grandes valores del índice. Pero las malas prácticas, la falta de transparencia en la comercialización de productos o la falta de ética profesional en el asesoramiento no solo han mermado los recursos financieros de estas firmas: también han dañado su credibilidad.

La industria es cada vez más consciente de que la banca ética e inclusiva no es una moda, sino una necesidad en un sector en el que están surgiendo nuevos competidores digitales. José María Roldán, presidente de la Asociación Española de Bancos (AEB), ya expuso en una conferencia en diciembre de 2015 la necesidad de aprender de los errores del pasado. «Los motivos por los que la mejora en la cultura y en la conducta bancaria se plantea como una necesidad imperiosa resultan obvios, pero quizás merezca la pena destacar algunos de ellos. Lo esencial es que un banco con una cultura de integridad, de respeto a sus valores esenciales, es un banco que retiene la confianza de sus clientes y eso, en un negocio basado en la confianza, representa la propia sostenibilidad del banco a largo plazo. En suma, hacer lo correcto es bueno para el negocio. Por otro lado, el coste de los litigios asociados a fallos en la cultura y la conducta no sólo ha supuesto un sustancial drenaje de recursos para las entidades sino también un desgaste de su credibilidad, hasta poner en duda su propia viabilidad».

Los bancos han realizado avances en materia de transparencia y RSC. Pero el caso de Wells Fargo (septiembre 2016) refleja que el riesgo por mala conducta aún es muy elevado: más de 5.300 empleados fueron despedidos por abrir cuentas secretas a clientes sin autorización para cumplir objetivos comerciales y cobrar un bonus. El banco tuvo que pagar una sanción de 180 millones de dólares, pero el daño a su reputación, uno de los bancos tradicionalmente más responsable de EE.UU., fue mucho mayor. El que había sido el CEO del banco durante tantos años, John Stempf, se vio forzado a dimitir a las pocas semanas de conocerse el escándalo; y ocho meses después la entidad aún seguía enfrentándose a diferentes demandas y estaba sometido a varias investigaciones por la conducta de sus empleados.

Una de las principales armas con las que cuentan las entidades para mitigar este riesgo de conducta es educar a la plantilla en sus valores corporativos. Desde 2011, Más de 250.000 banqueros han conseguido obtener el Estándar Profesional Fundamental promovido por los grandes bancos británicos (CB:PSB, 2015). Por su parte, la asociación bancaria holandesa aprobó un código de conducta del empleado bancario que exige un juramento por su parte que origina una serie de consecuencias en caso de incumplimiento. Los programas de formación en banca responsable permiten aprehender y socializar los valores y los estándares de conducta por parte de los empleados, contribuyen a crear una cultura organizativa alineada con la estrategia del banco y facilitan la correcta resolución de conflictos de interés por parte de los profesionales. Rememorando las palabras de José María Roldán, “no se trata de hacer lo correcto sólo por una cuestión moral, sino porque va en el propio interés del banco, que se juega en este terreno de la ética y la cultura su supervivencia en el medio plazo”.

Desde su nacimiento en 1989, el IEB ha dado una gran importancia no solo a la innovación o la tecnología, sino también a la ética, tratando de inculcar valores como la integridad o el compañerismo. Fiel a este espíritu, el IEB ha puesto en marcha el programa Inclusive Responsible Banking, con el objetivo de aportar su grano de arena a la necesaria transformación cultural de la banca, que ha dado los primeros pasos hacia un modelo de negocio más ético e inclusivo, pero aún tiene camino por recorrer.

Estás en Inicio » Actualidad » Blog » El alto coste de la falta de ética en la banca