Por Marta Olavarría, senior advisor Regulación Financiera & Finanzas Sostenibles; y Directora Académica de Programas formativos Finanzas Sostenibles en el IEB.

Sin duda alguna el año 2020 y los años venideros van a estar marcados por el ambicioso objetivo de la UE recogido en el Pacto Verde Europeo (EU Green Deal) de conseguir que Europa sea climáticamente neutra en 2050, iniciativa que se verá reforzada con el Plan de Acción Europeo para financiar un desarrollo sostenible (Plan de Acción UE de Finanzas Sostenibles).

En este contexto, es el sector financiero el que se encuentra en el punto de mira del propio Plan y de su adecuado progreso por dos motivos:

1) Por su exposición a los riesgos climáticos y el impacto que puede tener en sus balances, de manera que debe integrar adecuadamente la sostenibilidad en sus procesos de gestión de riesgos y estrategias de negocio para lograr la transformación de sus carteras en activos con cada vez menor huella de carbono, eliminando progresivamente los activos varados.

2) Por su papel fundamental de canalizador de flujos de capital hacia inversiones en proyectos sostenibles, que lo erigen como una auténtica correa de transmisión hacia esa transformación de la economía en un modelo sostenible.

Centrándonos en el segundo motivo, la financiación sostenible, entendida como “la capacidad de financiar la actividad económica satisfaciendo las necesidades del presente sin comprometer la capacidad de las futuras generaciones para satisfacer sus propias necesidades” es un compromiso a cuyo atractivo y clarividencia nadie, tampoco el sector financiero, puede escapar.

Sin embargo, la tarea encomendada al sector financiero de llevar a cabo este Plan y canalizar las inversiones hacia productos y servicios sostenibles, con eficiencia y estandarización en los mercados, evitando la fragmentación, y con transparencia para los inversores (propiciando la comparabilidad), no va a ser una tarea fácil.

La consecución del Plan de Acción se traduce en la aplicación de un número considerable de piezas legislativas que se entrelazan, bifurcan y tan pronto se elevan hacia principios generales y best efforts como descienden al árido mundo de las métricas y los indicadores.

Las piezas legislativas más relevantes de este paquete de medidas son:

1) Taxonomía y su correlación con la normativa sobre información no financiera, es decir, la regulación para clasificar actividades económicas medioambientalmente sostenibles, partiendo de la información que las empresas no financieras deben suministrar sobre los factores medioambientales, sociales y de gobierno de sus productos y servicios.

2) La integración de la sostenibilidad en la organización, gestión de riesgos y procesos de inversión de los Participantes de Mercados Financieros (los PMF), mediante la modificación de la normativa sectorial de UCITS, AIFMD, MiFID II e IDD.

3) La divulgación de esta integración a los inversores finales y a los supervisores, especialmente por lo que se refiere a la información sobre integración de riesgos, información sobre el grado de sostenibilidad de sus inversiones y carteras e información sobre principales incidencias adversas, es decir, cómo afectan negativamente sus inversiones a los factores ambientales, sociales y de gobierno de las empresas en las que invierten.

Los escollos más destacados (y frecuentemente mencionados en los distintos debates sobre las finanzas sostenibles) para la aplicación de esta normativa serían los siguientes:

1) Falta de claridad y uniformidad de conceptos y criterios, tales como riesgo de sostenibilidad, materialidad, principales incidencias adversas, principio de Do Not Significant Harm y productos financieros sostenibles.

2) Falta de estandarización de regulaciones y guidelines que eviten la fragmentación, haciendo converger la regulación europea y los estándares internacionales.

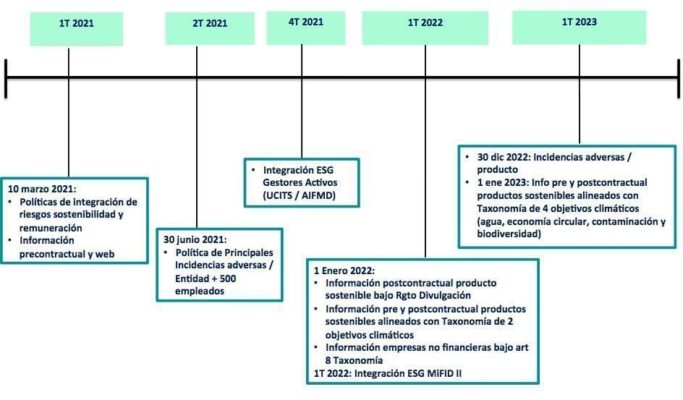

3) Falta de un calendario coherente en la aplicación de las distintas piezas legislativas que permita a los PMF llevar a cabo un proceso ordenado y sin costes innecesarios (Véase gráfico con las fechas de aplicación de la normativa relevante).

Todos estos escollos conducen a la misma demanda: es necesario lograr un enfoque consistente y coordinado que nos lleve a un equilibrio entre esa eficiencia y transparencia y un marco de actuación claro, práctico y con seguridad jurídica para los PMF.

El ejemplo más reciente que evidencia el enorme trabajo de cohesión y convergencia en tiempo récord que queda por hacer lo encontramos en la comunicación de la Comisión Europea dirigida en el mes de octubre a las Autoridades Europeas de supervisión (las ESAs) sobre la aplicación de la normativa sobre divulgación de la información sobre sostenibilidad en el sector de los servicios financieros.

En dicha comunicación la CE reconoce el desafío que supone hacer frente a los riesgos de cambio climático y la degradación del medio ambiente y, en consecuencia, las urgentes medidas y el mayor esfuerzo que han de exigirse a todos los actores, incluido el sector financiero.

En este contexto, continúa indicando la CE, la crisis del COVID-19 ha afectado negativamente a la aceleración de estas medidas de manera que, en marzo de 2021, fecha de aplicación prevista de la normativa de Divulgación, solo entrará en vigor la normativa de nivel 1 pero no la normativa de nivel 2 que la desarrolla, que deberá dejarse para una fase posterior.

Este aplazamiento de la norma de nivel 2, según la CE, no es impedimento para que los PMF apliquen y cumplan con la normativa de nivel 1, es decir: en marzo de 2021, el sector financiero deberá tener integrado los riesgos de sostenibilidad en sus procesos de inversión, informar en la documentación precontractual de los productos financieros sobre la sostenibilidad de los mismos y reportar sobre principales incidencias adversas. Estos tres bloques de requisitos podrán aplicarse adoptando un enfoque basado en “principios generales y mejores esfuerzos”.

El anuncio de aplazamiento de la CE podría tener una buena acogida entre los PMF, dejando a los mismos más tiempo para adaptarse y preparar adecuadamente sus sistemas y procesos para una implementación más detallada de los requisitos de divulgación.

No obstante, esta decisión sobre la aplicación de la normativa de Divulgación en dos velocidades (nivel 1 en marzo de 2021 y retraso sin fecha prevista del nivel 2) va a suponer para el sector financiero tener que enfrentarse a un proceso de adaptación en dos fases con los costes que esto supone: una primera fase en marzo de 2021 y una segunda fase con la aprobación y entrada en vigor del nivel 2, lo que indefectiblemente va a suponer modificar y tocar los ámbitos inicialmente adaptados para hacer un fine-tuning o un mayor ajuste de los mismos, bajando al mundo de las métricas y los indicadores.

Quizás la buena noticia es que todos (sector financiero, empresas, proveedores, asesores, incluso reguladores y supervisores) compartimos la necesidad de una colaboración coordinada para sacar adelante el Plan de Acción UE sobre Finanzas Sostenibles, un proyecto tan complejo como vital.

Estás en Inicio » Actualidad » Blog » Cómo aplicar la normativa de finanzas sostenibles y no morir en el intento: retos y aspectos clave