Por Rafael Suárez, CAIA y profesor del Programa directivo de Gestión Patrimonial Familiar.

Cuenta una antigua fábula china que un hombre, ciego de nacimiento, quería saber qué aspecto tenía el sol. Alguien le explicó que el sol brillaba como un cirio, así que cogió uno entre sus manos y estudió su forma. Al día siguiente el ciego tomó una flauta y, al tener la misma forma que el cirio, creyó que tenía el sol en sus manos. Por supuesto, un cirio y una flauta, si bien poseen la misma forma, son muy diferentes, pero el ciego no podía saber sus diferencias, pues había adquirido sus conocimientos en base a lo que le habían contado.

Quizás, uno de los campos en el que los seres humanos tenemos menos visión, es el de las inversiones. Esta área está marcada por su extrema complejidad, en cuanto al volumen de datos a considerar, los conocimientos necesarios para su comprensión y su elevado dinamismo. Esta menor claridad tiene una consecuencia directa y es, que el impacto de las emociones y los múltiples sesgos conductuales en nuestra toma de decisiones se incrementa. De hecho, es muy frecuente que dos personas, a partir de la misma información, extraigan conclusiones muy distintas o incluso opuestas.

Un ejemplo de ello suele ocurrir acabado el primer semestre del año, cuando muchos inversores recapitulan y preparan sus carteras para la segunda parte. Para ello, se hacen preguntas como: ¿qué sucederá durante la segunda mitad del año?, ¿qué estrategia debería seguir?, ¿en qué activos debería invertir en estos seis meses?, ¿cuáles son los principales riesgos que asumo?

La respuesta rápida sería: no cambies nada, siempre y cuando tengas bien estructurado tu patrimonio en base a tus objetivos y necesidades. Andrew Goldberg, Global Head of Market Strategy and Advice de JP Morgan, comenta, muy acertadamente, en su artículo The beauty of doing nothing que aquel que en diversas ocasiones no hace nada, no es porque sea perezoso, sino porque entiende el valor de no hacer nada.

Sin embargo, no hacer nada es complicado, y más hoy en día en la era de la información, donde somos bombardeados constantemente con todo tipo de noticias y rumores. Por ejemplo, si hablamos de los riesgos actuales en las economías y mercados podemos encontrar que, prácticamente, todo el mundo habla de las posibles consecuencias de un aumento mayor de lo esperado de la inflación, derivado de la reciente puesta en marcha de las economías.

Abordando temas tan actuales, existen opiniones para todos los gustos. Solo con buscar noticias relacionadas con la inflación, veremos que hay artículos que argumentan que este aumento será transitorio, y otros que afirman que este incremento será persistente y duradero en el tiempo. En ambos casos, además, aportando argumentos y razones fundamentadas.

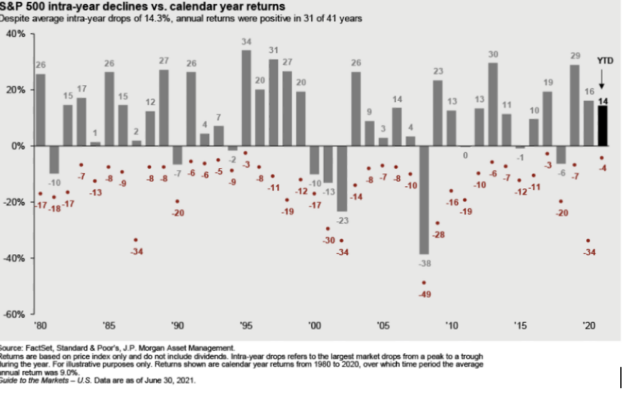

A modo ilustrativo, en el gráfico inferior de la bolsa americana vemos como, en todos y cada uno de los últimos 40 años, se han dado momentos puntuales, a lo largo de cada año, donde se han sufrido pérdidas (los puntos rojos del gráfico muestran la máxima caída). No obstante, en la mayoría de ellos, incluso habiéndose registrado fuertes caídas, la bolsa americana ha cerrado el año con rentabilidades positivas y, en todos los casos, el resultado anual está por encima del nivel máximo de caída. En consecuencia, el inversor no debería dejarse influenciar, ni por las noticias o rumores, ni por sus emociones.

ENTONCES, ¿QUÉ ESTRATEGIA PODEMOS SEGUIR?

En realidad, no existe una estrategia de “inversión maestra” que sirva para todos los inversores, pero sí es recomendable seguir un proceso estructurado. Ello permitirá construir una cartera de inversiones robusta, ayudando a capear los vaivenes del mercado con los menores sobresaltos posibles.

Este proceso comienza con la creación de la política de inversión, donde el inversor definirá sus objetivos y horizontes temporales, que serán los que detallen cómo invertir. Por ejemplo, a mayor plazo tendremos una capacidad superior para asumir riesgos e invertir en activos más arriesgados, como la renta variable. Finalmente, la política de inversión desembocará en un plan de inversión personalizado y diversificado por clases y subclases de activos, regiones geográficas, sectores económicos, etc.

No olvidemos que cualquier inversor tiene dos objetivos principales: el primero, preservar el patrimonio, el segundo, hacerlo crecer, aunque como dice Warren Buffet, el segundo objetivo más bien es no olvidar el primero.

En conclusión, como bien decía Sun Tzu en su libro El arte de la guerra, «la táctica sin estrategia es el camino que nos conduce hacia la derrota» que, en el ámbito de las inversiones, lo podríamos asemejar a lo siguiente: la toma de decisiones tácticas, normalmente de corto plazo, sin tener un plan estratégico definido o actuando al margen de este, pudiera generar inquietud y perjudicar nuestro patrimonio en el largo plazo.

En todo este proceso la formación tiene un papel fundamental para gestionar adecuadamente nuestro patrimonio, que nos permitirá obtener una mayor visión en la materia y, al contrario que el ciego de la fábula, poder fundamentar nuestras opiniones en algo más que lo que nos cuenten.

Tribuna publicada en Funds People.

Estás en Inicio » Actualidad » Blog » ¿Debe el inversor centrarse en qué ocurrirá en el segundo semestre del año?