Por Luis Fernando Utrera, subdirector del Máster en Bolsa y Mercados Financieros.

Posiblemente, el principal objetivo de cualquier gestor o trader en mercados financieros es ser capaz de anticipar el comportamiento del precio o la rentabilidad de un determinado activo.

En la predicción intervienen muchos factores y siempre se asume un cierto grado de incertidumbre. Incertidumbre que será mayor o menor, en función de las variables que se utilicen para tomar una decisión que se espera sea la correcta en el futuro. O, en otras palabras, cómo de fundamentada y sólida sea esa decisión.

Habrá activos que dependan más de un análisis micro (el valor de la acción de una empresa concreta, por ejemplo) y otros que estén más conectados con un análisis macro de la economía (como serían los índices de Bolsa o la rentabilidad de un bono del estado, por ejemplo).

Me gustaría centrarme en el poder predictivo de los que llamamos indicadores económicos macro.

De estos indicadores, hay un grupo especialmente atractivo para los operadores que son los llamados “Indicadores adelantados”. Se llaman así porque anticipan el comportamiento de otro indicador, digamos, “importante”, como el PIB, el empleo o la inflación. Y para que esto sea cierto, deben demostrar mantener una alta correlación con el indicador que anticipan.

Aunque muchos dicen que el PIB es el indicador clave, en realidad la publicación de sus datos, salvo que supongan una sorpresa, no suele afectar demasiado a los mercados porque ya hemos recibido meses antes indicadores que nos han adelantado el comportamiento de ese indicador “rey”. Lo que habrá hecho el mercado no es sino anticipar meses antes el movimiento que debería suponer el dato que conocemos en este momento. No olvidemos que el PIB nos informa de cómo estaba la economía hace, al menos, 3 meses y eso es demasiado tiempo. Por esto, el PIB es un indicador atrasado.

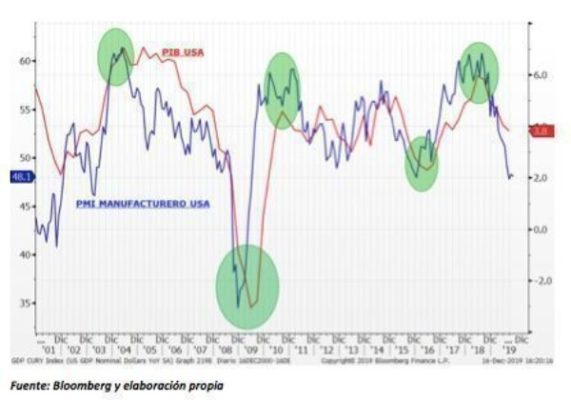

En este grupo de indicadores adelantados, posiblemente la estrella son el PMI o el ISM (se publican mensualmente). Ambos muestran una alta correlación con el PIB, como vemos a continuación.

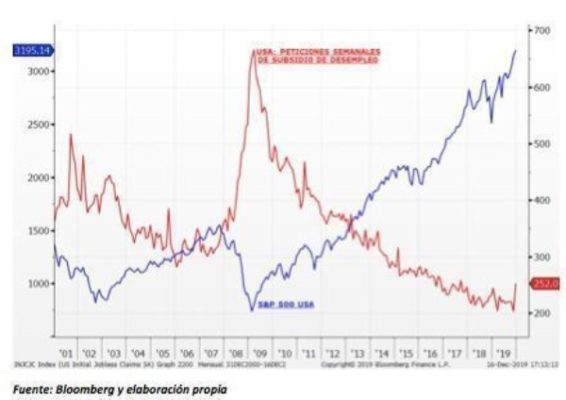

No todas las correlaciones son directas o positivas, tambiñen las hay negativas o inversas. Un buen ejemplo de esto último son las cifras de jobles claims de EEUU (cifras semanales de peticiones de subsidio de desempleo), al que consideramos un indicador adelantado del empleo e inversamente correlacionado con el comportamiento de la Bolsa.

El comportamiento del precio de los activos y el de los indicadores económicos, debería ser bastante lógico.

Si observamos el anterior gráfico, entenderemos que si el empleo mejora (cuantas menos peticiones de subsidio de paro haya, se supone que más empleo se estará creando), más gente ingresará salarios y podrá consumir más, incrementando las empresas tanto ventas como beneficios. Por lo tanto, los dividendos por acción deberían subir, junto con el apetito por comprar acciones de unas empresas que generan más beneficios. Y por eso, debería subir la Bolsa.

O si la inflación sube, la financiación de las empresas tenderá a encarecerse, emitirán bonos con mayor rentabilidad para poder financiarse y el Estado no tendrá más remedio que hacer lo mismo para financiar su deuda, incrementándose la rentabilidad de la deuda.

Esa mayor/menor correlación es la que hace que un indicador sea más o menos predictivo y eficaz.

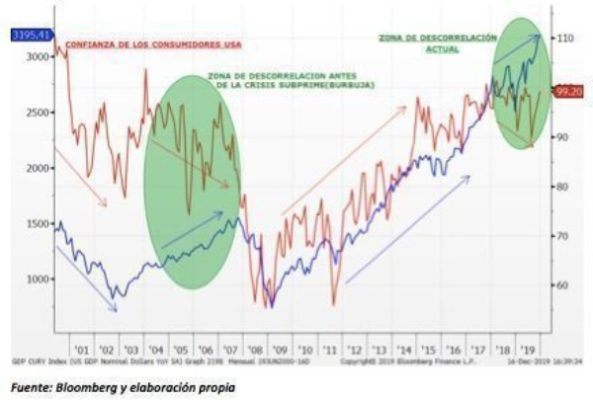

Como se puede apreciar en el gráfico siguiente, la correlación entre la confianza de los consumidores en EEUU (encuesta que se publica mensualmente), guarda una correlación más que notable con el comportamiento del índice de Bolsa S&P 500 americano.

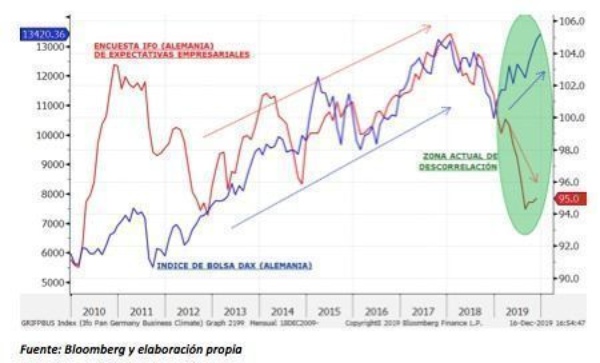

Lo mismo sucede con el informe IFO alemán de confianza empresarial y el comportamiento de la blosa alemana, como podemos apreciar:

El problema es, por un lado, que la correlación, siendo importante, no siempre es igual de intensa y, segundo, que a veces hay situaciones de “descorrelación” que no dependen estrictamente del indicador en sí, sino de un factor exógeno. Lo interesante es saber por qué se está produciendo ese fenómeno. A veces, estas desviaciones pueden adelantar la formación de una burbuja o una corrección importante que retome finalmente la correlación “lógica”.

En los dos gráficos anteriores he sombreado zonas de descorrelación. Como he dicho, esto no indica que ese indicador no funcione, sino que anticipa un movimiento que tarde o temprano, devuelva el precio del activo a la correlación original.

Desde luego, no somos capaces de situar el momento de esa reconexión (pinchazo de una burbuja, por ejemplo), pero al menos si nos puede indicar que debemos ser cautos y tener preparado un plan B, si este acontecimiento se precipita.

Quién puede originar esas descorrelaciones temporales. Pues puede haber muchos culpables, pero en los últimos años los bancos centrales, al aplicar herramientas de quantitaive easing, inundando artificialmente de liquidez el sistema y comprando masivamente deuda, han sido los principales actores de este fenómeno.

En esas circunstancias, ya pueden salir indicadores mostrando que la economía va bien, que la rentabilidad de los bonos caerá irremediablemente, aunque lo lógico sería que subiese.

Si la rentabilidad del bono cae hasta casi la nada y la liquidez artificial del mercado, generada por los bancos centrales, se mantiene, no quedará otra que comprar Bolsa porque las inversiones alternativas carecen de valor. Y esto sucederá aunque el PMI muestre síntomas de agotamiento y anticipe un lánguido crecimiento del PIB.

Con sus defectos, los indicadores económicos son, sin lugar a dudas, una de las principales herramientas predictivas con que contamos.

Sin embargo, no puedo dejar de reconocer que, desde hace un tiempo, la política monetaria se ha cargado en buena medida la lógica del mercado. Y Por si fuese poco, nos hemos sumergido en una peligrosa civilización del twitter, donde rumores, fake news y demás lindezas, son repartidos con generosidad por robots. Rumores que, a veces sin fundamento, pueden lastrar en poco tiempo la confianza en una empresa o incluso en un gobierno, con las consecuencias que esto supone.

Esto no hay indicador que lo pueda anticipar. O sí.

Este, sin duda, es un buen tema para una tesis doctoral.

Tribuna publicada en Funds People.

Estás en Inicio » Actualidad » Blog » Predicciones e indicadores